الگوی صلیب طلایی چیست؟

صلیب طلایی یکی از محبوب ترین سیگنال های صعودی برای معامله گران کریپتو است، اما لزوماً به این معنی نیست که شما باید فورا وارد بازار شوید.

الگوی متقاطع طلایی در نمودار، معاملهگران رمزارز را با وعده فرصتهای درآمدی آتی هیجان زده میکند، عمدتاً به دلیل نرخ موفقیت چشمگیر آن در بازارهای سنتی.

برخلاف الگوهای متقاطع مرگ نزولی، صلیب های طلایی تمایل دارند که بر روندهای صعودی پایدار مقدم باشند. به عنوان مثال، از سال ۱۹۷۰، S&P 500 به طور میانگین در یک سال پس از صلیب طلایی، حدود ۱۵ درصد افزایش داشته است.

رکورد صلیب طلایی در معیار ارز دیجیتال بیت کوین (BTC) به همان اندازه چشمگیر است. قابل ذکر است که این اندیکاتور از سال ۲۰۱۰ تاکنون هفت بار در نمودار روزانه بیت کوین ظاهر شده است که پنج مورد از آنها منجر به بازارهای صعودی بزرگ شده است.

الگوی صلیب طلایی چیست؟

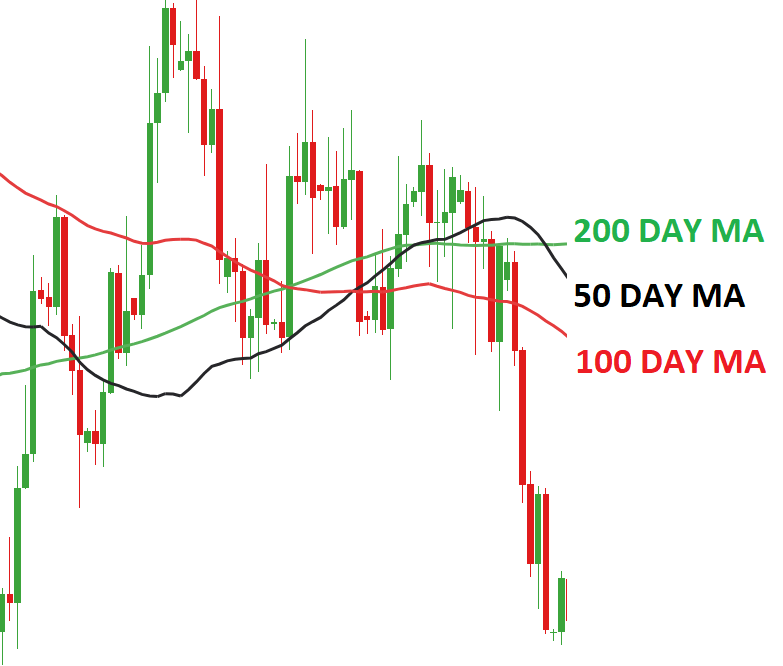

قبل از بحث در مورد صلیب طلایی، اجازه دهید در مورد مؤلفه اصلی که به عنوان میانگین متحرک (MA) شناخته می شود صحبت کنیم.

میانگین متحرک میانگین تغییر در قیمت دارایی را در یک دوره زمانی خاص ثبت می کند. از نظر ریاضی، اضافه کردن یک سری قیمت (ثبت شده در یک بازه زمانی ثابت مانند ساعتی، ۴ ساعته، روزانه، هفتگی، ماهانه و غیره) و سپس تقسیم مجموع بر تعداد قیمتهای مجموعه اندازهگیری شده بر

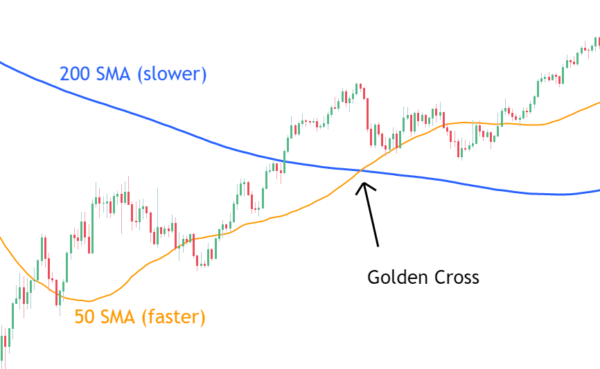

به طور سنتی، ناظران متقاطع طلایی بر دو میانگین متحرک خاص تمرکز می کنند. میانگین متحرک ۵۰ روزه که میانگین متحرک کوتاه مدت است و میانگین متحرک ۲۰۰ روزه که میانگین متحرک بلند مدت است.

زمانی که میانگین متحرک کوتاه مدت از میانگین متحرک بلند مدت عبور کند، یک الگوی متقاطع طلایی شکل می گیرد. به عبارت دیگر، این الگو نشان می دهد که قصد خرید در یک بازار خاص طی ۵۰ روز گذشته نسبت به ۲۰۰ روز گذشته افزایش یافته است.

صلیب طلایی چگونه کار می کند؟

معامله گران این را به عنوان یک سیگنال خرید درک می کنند، زیرا صلیب های طلایی معمولاً مقدم بر افزایش قیمت قابل توجه در بازارهای سنتی و ارزهای دیجیتال است.

با این حال، مواردی از صلیب های طلایی و به دنبال آن شکستگی های کاذب وجود داشته است.

اول از همه، معامله گران می توانند کاهش قیمت بالقوه را با استفاده از شاخص قدرت نسبی (RSI)، یک نوسانگر حرکتی که شرایط خرید و فروش بیش از حد یک دارایی را تعیین می کند، پیش بینی کنند.

مربوط: الگوی شمع دوجی چیست و چگونه آن را معامله می کنید؟

در فوریه ۲۰۲۰، این استراتژی ممکن است به بسیاری از معامله گران کمک کند تا از ضررهای شدیدتر جلوگیری کنند. بیایید ببینیم چرا.

در ۱ فوریه ۲۰۲۰، میانگین متحرک ۵۰ و ۲۰۰ روزه بیت کوین هنگام معامله در حدود ۹۵۰۰ دلار یک صلیب طلایی را تشکیل داد. با افزایش قیمت به ۱۰۵۰۰ دلار طی دو هفته آینده، سرخوشی ملایمی ایجاد شد. ما همچنین شاهد افزایش RSI روزانه بیت کوین از آستانه خرید بیش از حد ۷۰ در این دوره بودیم.

شرایط خرید بیش از حد بیت کوین آن را به سمت میانگین متحرک ۵۰ و ۲۰۰ روزه (محدوده ۸۵۰۰ تا ۹۲۰۰ دلار) پایین آورده است. با این حال، قیمت آن در نهایت در ماه مارس به زیر ۴۰۰۰ دلار سقوط کرد زیرا رکود بازار جهانی با شروع همهگیری کووید-۱۹ آغاز شد.

یک مطالعه موردی توضیح می دهد که صلیب طلایی نمی تواند روندهای آینده را ۱۰۰٪ دقیق پیش بینی کند. در عوض، تنها میتواند با پیشبینی عملکرد کوتاهمدت و بلندمدت قیمت با استفاده از شاخصها و عوامل بنیادی به معاملهگران و تحلیلگران کمک کند.

این شاخصهای حرکت شامل واگرایی میانگین متحرک (MACD)، RSI تصادفی، نرخ تغییر (ROC)، شاخص جهتگیری متوسط (ADI) و غیره است.

به عبارت دیگر، به معاملهگران توصیه میشود که از خرید زودهنگام صلیب طلایی خودداری کنند. در عوض، میتوانید منتظر بمانید تا قیمت بالا برود یا سقوط کند، حمایت کوتاهمدت پیدا کنید و سپس تصمیم به باز کردن معامله بگیرید.

همچنین می توانید با تغییر میانگین های متحرک، تعریف صلیب طلایی را در شرایط نوسان بازار تغییر دهید.

به عنوان مثال، از میانگین متحرک ۲۰ دوره ای برای میانگین متحرک کوتاه مدت و میانگین متحرک ۵۰ دوره ای برای میانگین متحرک بلند مدت استفاده کنید. ترکیب میانگینهای متحرک ۲۰ تا ۵۰ روزه، همانطور که در بازار صعودی از مارس ۲۰۲۰ تا نوامبر ۲۰۲۱ نشان داده شده است، ابزار مفیدی برای معاملهگران در تعیین روند کوتاهمدت بازار ارزهای دیجیتال بوده است.

صلیب طلایی سود را تضمین نمی کند

صلیب های طلایی اغلب قبل از افزایش قیمت عمده در بازارهای بیت کوین و ارزهای دیجیتال ظاهر می شوند، اما این خطر همچنان وجود دارد که بازار صعودی به دام بیفتد.

در نهایت، معامله گران باید از سیگنال های متقاطع آگاه باشند. این به این دلیل است که دنبال کردن کورکورانه سیگنال های متقاطع می تواند منجر به ضرر شود. همانطور که در بالا توضیح داده شد، مهم است که قبل از انجام هر معامله، صلیب های طلایی را با شاخص های فنی اضافی بررسی کنید، زیرا ممکن است سیگنال های نادرست رخ دهد.

این مقاله حاوی توصیه یا توصیه های سرمایه گذاری نیست. همه اقدامات سرمایه گذاری و معاملاتی مستلزم ریسک هستند و خوانندگان باید هنگام تصمیم گیری تحقیقات خود را انجام دهند.

نویسنده: Yashu Gola