سرمایه گذاران به اوراق خزانه کوتاه مدت پناه می برند و شانس افزایش بیت کوین را به ۳۰۰۰۰ دلار کاهش می دهند.

به گزارش پایگاه خبری ارز دیجیتال موبو ارز،

قیمت بیت کوین در نهایت به بالای ۲۸۰۰۰ دلار می رسد، اما داده های آینده و گزینه های بیت کوین نشان می دهد که برخی معامله گران نگران قدرت حرکت صعودی اخیر هستند.

قیمت بیت کوین (BTC) در ۲۱ مارس به بالای ۲۸۰۰۰ دلار رسید، اما بر اساس دو شاخص مشتق، معامله گران پس از افزایش ۳۶ درصدی در هشت روز آنقدر هیجان زده نیستند.فراتر از عملکرد درخشان بیت کوین، دلیلی وجود دارد که سرمایه گذاران کاملاً از افزایش قیمت بیشتر مطمئن نیستند.

مقامات سوئیسی در ۱۹ مارس اعلام کردند که UBS با خرید رقیب Credit Suisse در یک ادغام “وثیقه اضطراری” موافقت کرده است تا از آشفتگی بیشتر بازار در بخش بانکداری جهانی جلوگیری کند. این معامله می تواند از بیش از ۲۸۰ میلیارد دلار حمایت ایالتی و بانک مرکزی که معادل یک سوم تولید ناخالص داخلی سوئیس است، بهره مند شود. متأسفانه، هیچ راهی برای توصیف این توافق به عنوان نشانه ای از آسایش یا قدرت از سوی موسسات مالی از جمله بانک های مرکزی وجود ندارد.

همین امر در مورد اعتبار اضطراری ارائه شده توسط وزارت خزانه داری ایالات متحده برای محافظت از بخش بانکی و افزایش ذخایر FDIC صادق است. برنامه تامین مالی مدت بانکی (BTFP) که در ۱۲ مارس راه اندازی شد، در ژوئن ۲۰۲۲ آغاز می شود، زمانی که فدرال رزرو بازگشت به تزریق نقدینگی را نشان می دهد و فدرال رزرو فروش ماهانه دارایی را آغاز می کند. این روند را معکوس کرد.

بحران جهانی بانکی باعث شد تا فدرال رزرو سیاست ضد تورمی خود را کنار بگذارد

فدرال رزرو با وام ۳۰۰ میلیارد دلاری پول نقد اضطراری به بانک ها، استراتژی خود برای مهار تورم را کاملاً معکوس کرده است. تورم از ژوئن ۲۰۲۱ با هدف ۲ درصد بالاتر از ۵ درصد سال به سال بوده است. این استراتژی که به عنوان سختگیری شناخته میشود، شامل افزایش نرخ بهره و کاهش ۴.۸ تریلیون دلار داراییهایی بود که فدرال رزرو بین مارس ۲۰۲۰ تا آوریل ۲۰۲۲ انباشته کرده بود.

در ۲۰ مارس، بانک فرست ریپابلیک (FRB) تایید کرد که رتبه اعتباری آن توسط S&P Global به وضعیت ناخواسته کاهش یافته است و این امر بر بانک های منطقه ای ایالات متحده فشار آورده است. به گفته آژانس ریسک، تزریق اخیر ۳۰ میلیارد دلاری وام دهندگان از سپرده های ۱۱ بانک بزرگ ممکن است برای حل مشکلات نقدینگی فدرال رزرو کافی نباشد.

سرمایه گذاران ارزهای دیجیتال همیشه انتظار جدا شدن از بازارهای سنتی را دارند. با این وجود، دلایل کمی برای توجیه تخصیصها در این زمان وجود دارد، بهویژه اگر از سوی شرکتها، مدیران صندوقهای سرمایهگذاری مشترک، یا سرمایهگذاران ثروتمند باشد.

به عنوان مثال، بازدهی خزانه ۶ ماهه از ۵.۳۳ درصد در ۹ مارس به ۴.۸۰ درصد در ۲۰ مارس کاهش یافت. ساز دوره تغییرات از ۹ مارس کل حرکت از سال ۲۰۲۳ را معکوس کرده است و این شاخص در سال ۲۰۲۲ با ۴.۷۷٪ به پایان می رسد.

بیایید شاخص های مشتقات بیت کوین را برای تعیین موقعیت فعلی بازار معامله گران حرفه ای بررسی کنیم.

مشتقات بیت کوین تقاضای متعادلی را برای موقعیت های خرید و فروش کوتاه نشان می دهد.

قراردادهای آتی سه ماهه بیت کوین در میان نهنگ ها و میزهای آربیتراژ محبوب است و معمولاً با قیمتی جزئی نسبت به بازار نقدی معامله می شود و فروشندگان برای به تعویق انداختن تسویه حساب برای مدت زمان طولانی تری تقاضای وجوه بیشتری دارند.

در نتیجه، قراردادهای آتی در یک بازار سالم باید با حق بیمه ۵ تا ۱۰ درصد در سال معامله شوند. این وضعیت به عنوان contango شناخته می شود و مختص بازار ارزهای دیجیتال نیست.

از ۱۵ مارس، شاخص حق بیمه برای معاملات آتی BTC بدون تغییر در ۲.۲٪ باقی مانده است که نشان دهنده عدم تقاضای اضافی از فعالیت خرید اهرمی است. رقم زیر ۵ درصد نشان دهنده بدبینی است. این چیزی نیست که پس از افزایش ۳۶ درصدی قیمت در هشت روز انتظار می رود.

فقدان تقاضا برای طولانی مدت اهرمی لزوماً به معنای کاهش قیمت ها نیست. در نتیجه، معامله گران باید بازار گزینه های بیت کوین را مطالعه کنند تا بیاموزند که نهنگ ها و سازندگان بازار چگونه تغییرات احتمالی قیمت در آینده را ارزیابی می کنند.

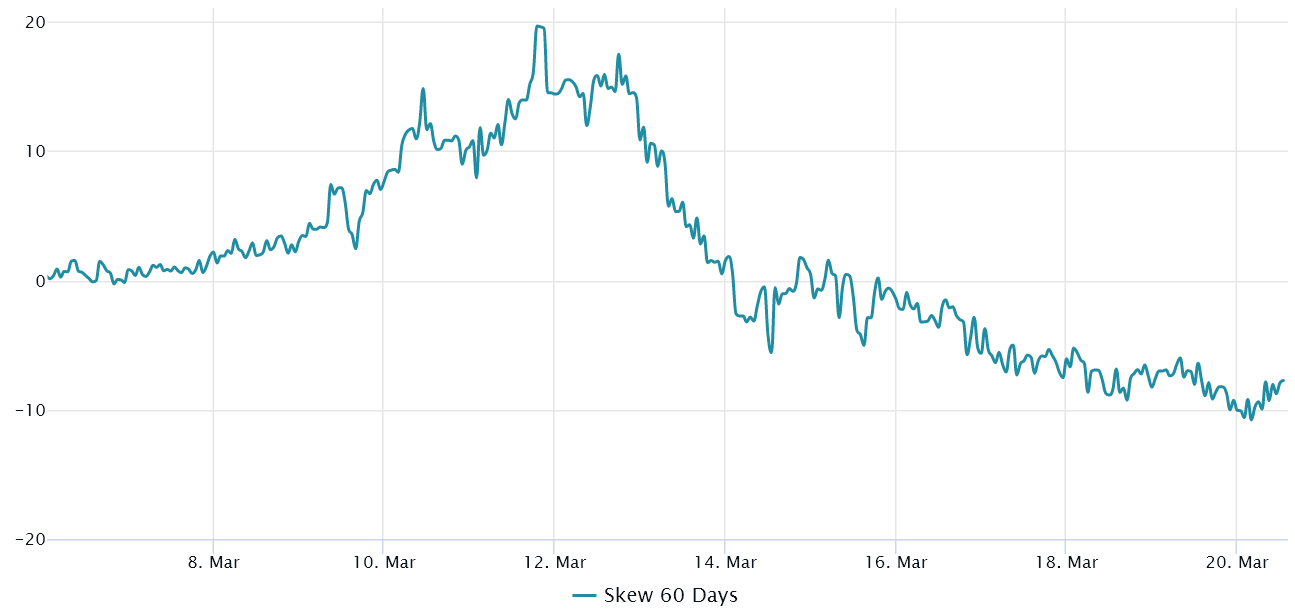

انحراف دلتا ۲۵ درصد نشانه واضحی از این است که بازارسازان و میزهای آربیتراژ برای محافظت در جهت بالا یا پایین هزینه بیش از حد هزینه می کنند. در یک بازار نزولی، شاخص انحراف از ۸% فراتر می رود زیرا سرمایه گذاران گزینه شانس بیشتری را برای کاهش قیمت تعیین می کنند. از سوی دیگر، در یک بازار صعودی، شاخص انحراف به زیر ۸- درصد تمایل دارد که به معنای تقاضای کمتر برای گزینه های فروش نزولی است.

شیب دلتا در ۱۹ مارس از آستانه -۸ درصد برای خنثی عبور کرد. این امر خوش بینی متوسطی را نشان می دهد زیرا تقاضا برای گزینه های تماس خنثی تا صعودی در حال افزایش است. با این حال، هیجان زیاد دوام نیاورد، زیرا معیار انحراف ۲۵ درصد اکنون در -۸ درصد است، لبه یک وضعیت متعادل. با این حال، این یک تضاد کامل با هفته قبل است، زمانی که انحراف در ۱۳ مارس به ۱۲ درصد رسید.

در نهایت، معاملهگران حرفهای بیتکوین بیش از ۲۶۰۰۰ دلار صعودی نیستند. این لزوماً چیز بدی نیست، اما اگر سرمایهگذاران کریپتو اعتماد خود را به دست نیاورند، شانس این که ارز دیجیتال از ۳۰۰۰۰ دلار فراتر رود بسیار کم میماند. دورنمای فروپاشی کامل سیستم بانکی باعث میشود که سرمایهگذاران به جای دنبال کردن ریسک، به سمت امن فرار کنند.

این مقاله حاوی توصیه یا توصیه های سرمایه گذاری نیست. همه اقدامات سرمایه گذاری و معاملاتی مستلزم ریسک هستند و خوانندگان باید هنگام تصمیم گیری تحقیقات خود را انجام دهند.

دیدگاهها، افکار و نظرات بیان شده در اینجا فقط متعلق به نویسندگان است و لزوماً منعکسکننده یا بیانگر دیدگاهها یا نظرات Cointelegraph نیست.

نویسنده: Marcel Pechman