DeFi نهادی چیست و بانک ها چگونه می توانند سود ببرند؟

DeFi نهادی میتواند به پارادایم جدیدی تبدیل شود که بانکها میتوانند از آن برای نوآوری محصول، مدلهای جدید قیمتگذاری و کارایی عملیاتی استفاده کنند.

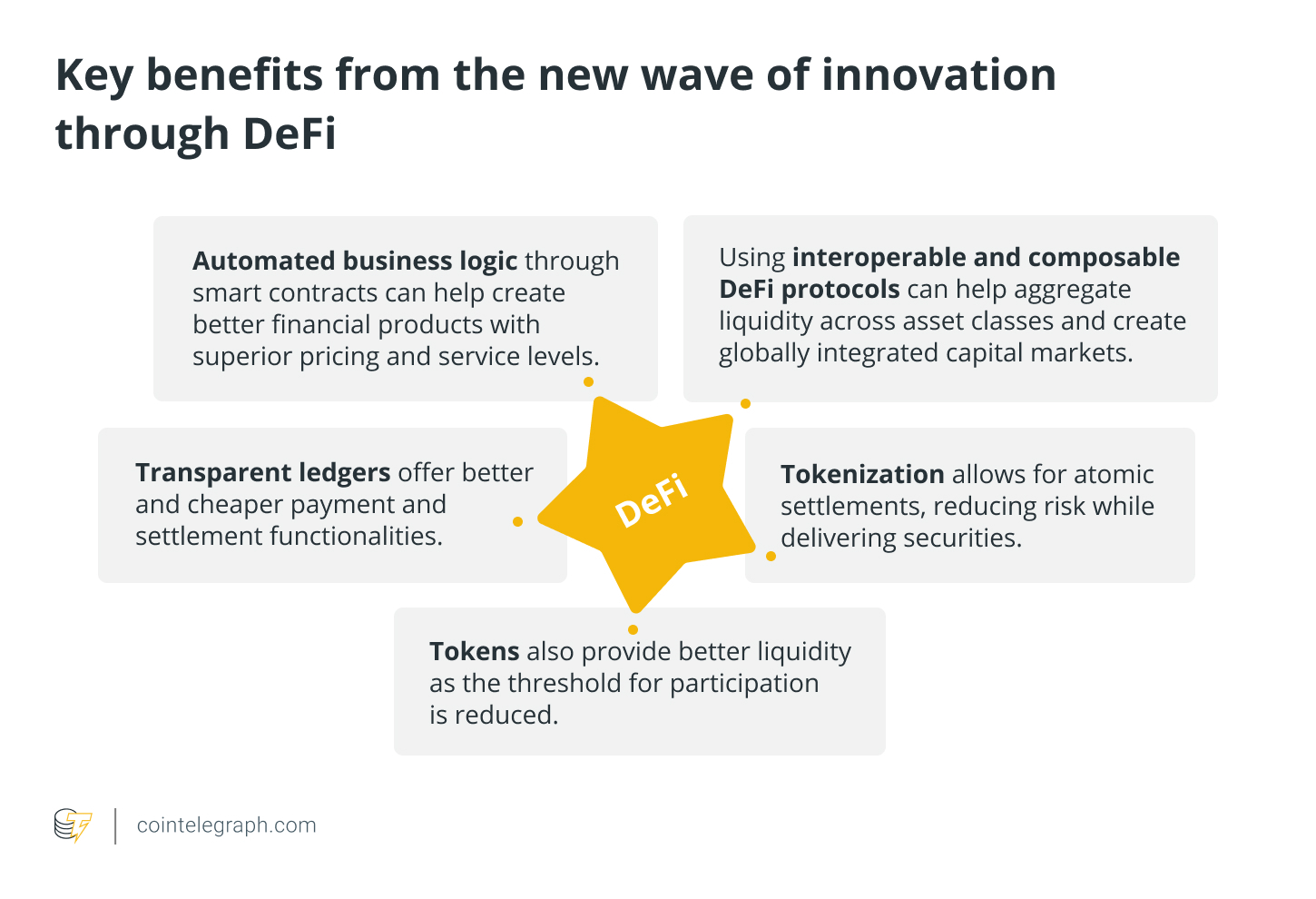

موسسات خدمات مالی و بانک ها به طور فزاینده ای با Web3 در سال ۲۰۲۰ و پس از آن درگیر هستند. این موضوع برای تامین مالی غیرمتمرکز نهادی (DeFi) نیز صادق است، زیرا چندین مورد استفاده بالقوه ظاهر شده است که می تواند موج جدیدی از نوآوری را در این سازمان ها ایجاد کند.

DeFi نهادی به افزایش سرمایه گذاری سازمانی در پروتکل های DeFi و برنامه های غیرمتمرکز (DApps) اشاره نمی کند، بلکه به استفاده از پروتکل های DeFi با کنترل های سطح سازمانی برای انطباق با مقررات و حمایت از مصرف کننده اشاره دارد. اشاره به موسسات بزرگی دارد که دارایی های دنیای واقعی را توکن می کنند. سوالات متداولی که پیش می آید این است: DeFi چه مزایایی نسبت به بانکداری دیجیتال ارائه می دهد؟

در سال های نه چندان دور، بانکداری یک تلاش فیزیکی بود، تراکنش ها مبتنی بر کاغذ بود و تعاملات از طریق شبکه ای از بانک ها صورت می گرفت. دیجیتالی شدن با خودکارسازی خدمات و کاهش بار روی شعب بانک ها، کارایی را افزایش داده است. نوآوری مبتنی بر فینتک، تعامل یکپارچه با مشتری را با چند نقطه تماس فیزیکی امکانپذیر کرده است.

دیجیتالی شدن بانک ها همچنان به معنای توزیع اطلاعات بود که سربار تطبیق ایجاد می کرد. تراکنشها از طریق شبکههای دیجیتال انجام میشد، اما هنوز حسابداری باید جداگانه انجام میشد. DeFi اجرای تراکنش و حسابداری را در یک شبکه به ارمغان می آورد. اینجاست که DeFi نسبت به دیجیتالی شدن معمولی برتری دارد.

بانکها فرصتها را جلوتر از DeFi سازمانی میبینند، اما موانع متعددی وجود دارد که برای درک منافع در مقیاس بزرگ باید بر آن غلبه کرد.

تنها در سال ۲۰۱۹، بانک ها سالانه بیش از ۲۷۰ میلیارد دلار برای پیروی از دستورات نظارتی برای ارائه خدمات مالی اصلی هزینه کردند. بانکها و شرکتهای خدمات مالی باید با تنظیمکنندهها کار کنند و کنترلهایی برای اهرم DeFi سازمانی داشته باشند.

انطباق با مقررات برای DeFi سازمانی

بانک ها قبل از ارائه محصولات و خدمات خود به مصرف کنندگان، سخت گیری بالایی را تحمل می کنند. زنده بودن از طریق سناریوهای استرس بررسی می شود، اما مهمتر از آن، مسائل رفتاری. به عنوان مثال، زمانی که نرخ بهره بسیار بالا است، محصولات وام برای فروش نادرست به مشتریان مورد بررسی قرار می گیرند.

در دنیای دیفای امروزی، محصولاتی وجود دارند که در برابر بررسی های معمول بانک ها مقاومت نمی کنند. چندین پلت فرم DeFi بازدهی سالانه سه یا چهار رقمی را به ارائه دهندگان نقدینگی ارائه می دهند که در خدمات مالی اصلی بی سابقه است.

دنیای DeFi نیز از فقدان حاکمیت شرکتی رنج می برد. یک جهان توکن شده، حکمرانی را به دارندگان توکن خود واگذار می کند. اکثر اکوسیستمهای DeFi به دلیل مالکیت توکن ناهموار، بسیار متمرکز هستند، اما اغلب فاقد حاکمیت شرکتی کافی هستند.

اخیر: قیمتهای میانگین وزن شده با زمان چگونه میتواند تاثیر بازار معاملات بزرگ را کاهش دهد

یکی دیگر از حوزههای تمرکز کلیدی برای رعایت مقررات زمانی است که محصولات در زنجیره راهاندازی میشوند. در شرایط امروزی، بسته به ساختار اوراق، انتشار اوراق مشروط به تایید مقررات است. با این حال، هنگامی که انتشار اوراق قرضه در DeFi رخ می دهد، هیچ چارچوب نظارتی برای تکیه یا حاکمیت بر فرآیند وجود ندارد.

بانکها باید با یکدیگر و با تنظیمکنندهها همکاری کنند تا نوآوری محصول و چارچوبهای نظارتی را حول محصولات DeFi نهادی بومی هدایت کنند.

چارچوب قانونی قرارداد هوشمند

قراردادهای هوشمند یکی از جنبه های کلیدی DeFi هستند. امکان راه اندازی و تسویه تراکنش ها به صورت برنامه ریزی شده را فراهم می کند. با این حال، آنها هنوز فناوری های نوپایی هستند و قابلیت اجرای قانونی تراکنش های مبتنی بر قراردادهای هوشمند در بسیاری از حوزه های قضایی و شرایط ناشناخته است.

دستورالعمل هایی از سوی نهادهای نظارتی و قانونی مختلف در سراسر جهان وجود دارد. به عنوان مثال، ایالت نوادا در ایالات متحده قراردادهای هوشمند را از نظر قانونی قابل اجرا کرده است، اما ایالت ها باید آنها را امضا کنند تا خدمات مالی که بر پول قابل برنامه ریزی متکی هستند، بتوانند پایه قانونی قوی داشته باشند. چارچوب قانونی گسترده تری لازم است.

حریم خصوصی داده ها

برنامههای DeFi نه تنها به شفافیت تراکنشهای زنجیرهای خود افتخار میکنند، بلکه به آن اعتماد کردهاند. اکوسیستم گسترده تر به طور موثر از این قابلیت برای درک رفتار بازار استفاده می کند. به عنوان مثال، فعالیت نهنگ ها به طور منظم توسط برنامه برای ارزیابی احساسات بازار ردیابی می شود.

مدلهایی مانند بازارسازی خودکار (AMM) به لطف شفافیت روی زنجیره در داخل DeFi ظهور کردهاند. پروتکل های DeFi می توانند قیمت دارایی ها را بر اساس داده های عرضه و تقاضا در زمان واقعی محاسبه کنند. DeFi نهادی از این مدل ها الهام می گیرد.

با این حال، فعالان سنتی بازار سرمایه به حریم خصوصی معاملاتی تکیه می کنند. کارگزاران بهعنوان عاملی برای مؤسساتی که به دنبال سفارشهای بزرگ بازار هستند، عمل کردهاند. بازار شاهد انجام معاملات بزرگ است، اما نهادهای پشت این معاملات قابل شناسایی نیستند.

DeFi سازمانی باید حد وسط مناسبی را بین دنیای شفاف DeFi و بازارهای سرمایه سنتی که برای ایجاد حریم خصوصی واسطهگری میشوند، بیابد. ما DeFi را با استفاده از یک بلاک چین مجاز آزمایش کردیم که امکان استفاده از زنجیره را برای

با این حال، اخیراً، سرمایهگذاران نهادی برای آزمایش بلاک چینهای بدون مجوز، مانند همکاری بین JPMorgan و Polygon، بازتر شدهاند. با این حال، باید دید که چگونه میتوان به سطح مورد نیاز از حریم خصوصی تراکنشها دست یافت و در عین حال الگوریتمها را با اطلاعات زنجیرهای برای AMM فراهم کرد تا به طور مؤثر رخ دهد.

کنترل های AML/KYC

آخرین اما نه کماهمیت، بانکها و شرکتهای خدمات مالی بر ضد پولشویی قوی (AML) متکی هستند و کنترلهای مشتری شما (KYC) را میشناسند. حدود ۱۰ تا ۱۵ درصد از کارمندان بانک تایید می کنند که رعایت استانداردهای ریسک و ریسک مطابق با سخت گیری های نظارتی است.

در همین حال، گزارش اخیر Chainalysis نشان می دهد که از اوایل سال ۲۰۲۲، ۱۰ میلیارد دلار ارز دیجیتال توسط آدرس های جعلی نگهداری می شود. بر اساس گزارش ها، حدود ۸.۶ میلیارد دلار ارزهای دیجیتال توسط مجرمان سایبری در سال ۲۰۲۱ شسته شده است.

باز هم، یک راه میانه وجود دارد که در آن شرکت کنندگان DeFi یک موسسه باید خود را از طریق یک فرآیند KYC قوی شناسایی کنند. به منظور استفاده از خدمات DeFi ارائه شده توسط موسسات، کاربران همچنین باید از کنترل های AML اجباری موسسه و تجزیه و تحلیل های زنجیره ای پیروی کنند.

ملاحظات دیگر

این فهرست جامعی از قابلیتهایی نیست که مؤسسات باید برای بررسی مؤثر DeFi داشته باشند. جنبه های دیگری نیز وجود دارد، مانند همراستایی استانداردها در بین بانک ها، حوزه های قضایی و طبقات دارایی. DeFi نهادی تنها در صورتی کار خواهد کرد که بسیاری از مؤسسات عمداً شرکت کنند.

شما باید یک کیف پول خودسرانه با اصطکاک بسیار کم راه اندازی کنید. برای اینکه DeFi سازمانی به جریان اصلی تبدیل شود، تجربه کاربر باید یکپارچه باشد. کیف پول هایی مانند ZenGo در حال حاضر بدون نیاز به استفاده از کلیدهای خصوصی کاربران را در اختیار دارند. این باید استانداردی باشد که DeFi سازمانی به جریان اصلی تبدیل شود.

اخیرا: پروژه Web3 با هدف ایجاد تعامل بین طرفداران و لیگ های ورزشی است

قابلیت همکاری درون زنجیره ای و خارج از زنجیره باید ایجاد شود، زیرا پیوستن موسسات به زیرساخت های بانکی جهانی ممکن است چندین دهه طول بکشد. بانکها باید هنگام استفاده از زنجیرههای مختلف و فناوریهای رمزنگاری که نیاز به تعامل با یکدیگر برای دستیابی به زیرساخت بازار یکپارچه دارند، برای گفتگو باز باشند.

چند دهه آینده جذاب خواهد بود زیرا بازارهای سرمایه کنترل شده، تنظیم شده و دلالی به دنبال استفاده از “غرب وحشی” DeFi هستند. نحوه همکاری بانکها و مؤسسات مالی در سرتاسر جهان و نحوه کار آنها با تنظیمکنندهها تعیین میکند که آیا DeFi نهادی میتواند یک حد وسط آرمانشهری باشد که بهترینهای هر دو جهان را ترکیب میکند یا خیر.

نویسنده: Arunkumar Krishnakumar