ارتقای اتریوم در شانگهای میتواند مشتقات استکینگ مایع را افزایش دهد – در اینجا نحوه

معامله گران متعجب هستند که پس از ارتقای شبکه بعدی که امکان برداشت سهامداران را فراهم می کند، چه اتفاقی برای قیمت ETH و مشتقات اتر سهامدار می افتد.

بازار ارزهای دیجیتال در تابستان ۲۰۲۰ شاهد DeFi بود. در اینجا، برنامههای مالی غیرمتمرکز مانند Compound و Uniswap، اتر (ETH) و بیتکوین (BTC) را از طریق بهرهوری و پاداشهای استخراج نقدینگی به داراییهای بازده تبدیل کردند. با افزایش نقدینگی کل پروتکلهای DeFi به ۱۰ میلیارد دلار، قیمت اتر تقریبا دو برابر شد و به ۴۹۰ دلار رسید.

در اواخر سال ۲۰۲۰ و اوایل سال ۲۰۲۱، تسهیل کمی ناشی از کووید-۱۹ در بازارهای جهانی شروع شد و منجر به یک بازار صعودی شد که تقریباً یک سال به طول انجامید. در این مدت، قیمت اتر تقریباً ده برابر شده و به بالای ۴۸۰۰ دلار رسیده است.

سقوط UST-LUNA، که در اوایل سال ۲۰۲۲ آغاز شد، پس از پایان یک گاوبازی سرخوشانه، سفر سرد شدن دردناک را تشدید کرد. این امر قیمت اتر را به ۸۰۰ دلار کاهش داده است. با توجه به اینکه بازار رشد مثبتی را به رهبری روایت ادغام اتریوم تجربه کرد، سرانجام در سه ماهه سوم پرتو امیدی وارد شد.

حرکت به سمت مکانیسم اجماع اثبات سهام (PoS) گام بزرگی به جلو بوده است. این رویداد همچنین باعث کاهش تورم اتر پس از ادغام شد. اتریوم در طول دوره پیش از ادغام در ۱۵ سپتامبر ۲۰۲۱ به بالای ۲۰۰۰ دلار رسید. با این حال، شتاب صعودی به سرعت محو شد و ادغام به یک رویداد خرید و فروش اخبار شایعه تبدیل شد.

فرصت صعودی مشابهی میتواند برای اتر ایجاد شود، زیرا ارتقای آتی شانگهای که برای مارس ۲۰۲۳ برنامهریزی شده است، توجه بازار را به خود جلب کرده است. این ارتقا در نهایت امکان برداشت از قراردادهای قفل شده فعلی اتریوم را فراهم می کند. این ارتقا تا حد زیادی خطر ابتلا به ETH را کاهش می دهد.

فرصت هایی برای رشد پروتکل های سرمایه گذاری نقدینگی فراهم می کند. توکن های حاکمیتی در برخی از این پروتکل ها از ابتدای سال جدید و با افزایش تبلیغات افزایش یافته است.

این ارتقا می تواند این توکن ها را به سمت بالاترین سطح Merge در سال گذشته سوق دهد. علاوه بر این، فضای سهام اتریوم هنوز در مراحل ابتدایی خود است و فرصتی در بازار برای رشد این پروتکلها فراهم میکند.

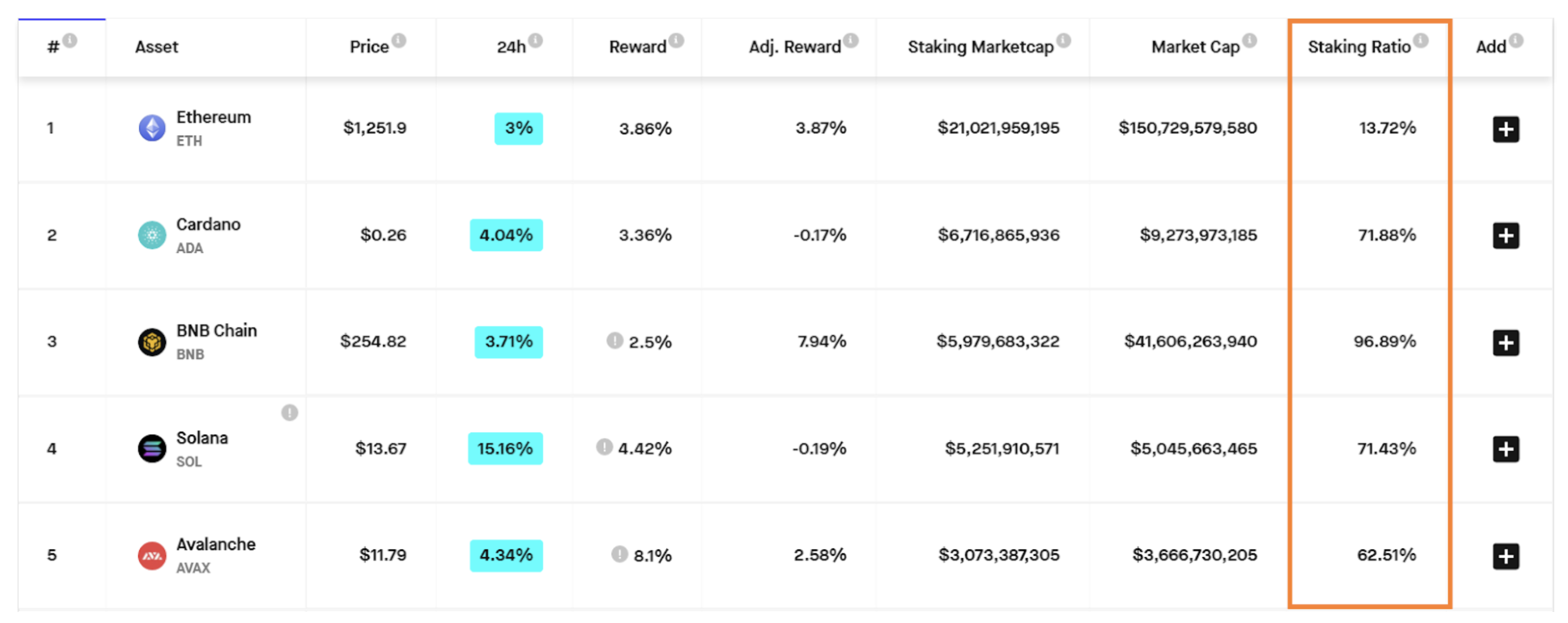

درصد پایین اتر سهامدار

در حال حاضر، ۱۳.۱۸ درصد از کل عرضه اتر در Beacon Chain است. این در مقایسه با سایر زنجیره های اثبات سهام (PoS) مانند Cosmos Hub (ATOM) با نرخ سهام ۶۲.۵٪ و Cardano (ADA) با نرخ سهام ۷۱.۸٪ پایین است. ٪، و Solana (SOL) 71.4٪ است. دلیل پایین بودن نرخ سهام در اتریوم این است که اتر شرط بندی شده در وضعیت فعلی خود قفل شده است، اما این در ماه مارس تغییر خواهد کرد.

ارتقای آینده شانگهای شامل کدی به نام EIP 4895 خواهد بود. این امکان خروج Beacon Chain Stake Ether را فراهم می کند و امکان تبادل ۱:۱ Stake Ether با Ether را فراهم می کند. پس از این بهروزرسانی، نرخ سهام اتریوم باید با سایر شبکههای اصلی PoS برابری کند. بخش قابل توجهی از آن ممکن است به پروتکل های ذخیره سازی مایع مهاجرت کند.

کاهش خطر از مشتقات ذخیره مایع

پروتکلهای ذخیرهسازی مایع مانند Lido و Rocket Pool به دارندگان اتر اجازه میدهند بدون اجرای گرههای اعتبارسنجی، سهام داشته باشند. از آنجایی که اتر ادغام شده است، یک کاربر منفرد حداقل آستانه شرط بندی ۳۲ ETH (به ارزش تقریبی ۴۰۰۰۰ دلار) ندارد. مردم می توانند بخشی از اتر خود را شرط بندی کنند و مانع ورود برای شرط بندی را کاهش دهند.

این پروتکل همچنین امکان تامین نقدینگی برای دارایی های سهام را فراهم می کند. قراردادهای DeFi توکنهای مشتق (مثلاً stETH لیدو) را در ازای اتر شرطبندی شده در شبکه اثبات سهام (PoS) ارائه میکنند. کاربران می توانند در حالی که بازدهی از قراردادهای شرط بندی کسب می کنند، stETH را معامله کنند.

احتمالاً با افزایش نرخ سهام اتریوم پس از بهروزرسانی ماه مارس، استفاده از پروتکلهای شرطبندی نقدینگی افزایش خواهد یافت. با توجه به مزایای فوق، پس از ارتقاء شانگهای، سهم بازار باید نزدیک یا حتی بالاتر از سطح فعلی باشد.

توکنهای حاکمیتی در پروتکلهای استیکینگ مایع نیز میتوانند از افزایش ارزش سنگ بهره ببرند، مشابه توکنهای DeFi، که از افزایش ارزش کل سنگ (TVL) در آخرین بازار گاوی سود بردند.

عملکرد توکن حاکمیت LSD قبل از شانگهای چگونه است؟

Lido DAO (LDO)

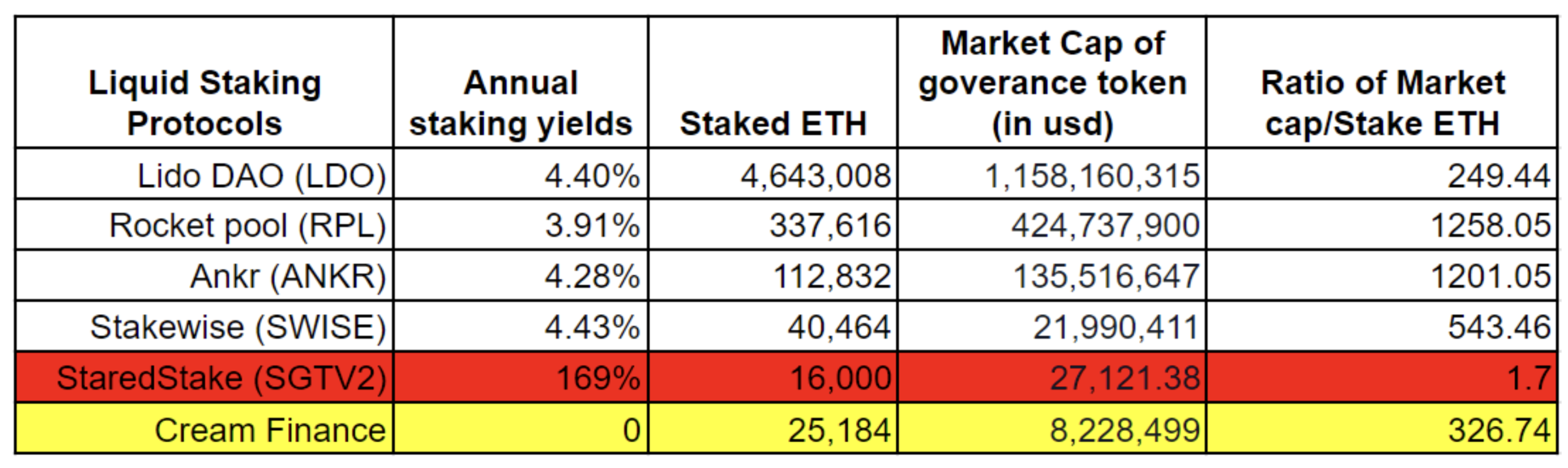

Lido DAO با بازدهی سالانه و سهم بازار بالاتر از سایر پروتکلها، پیشرو در فضای ذخیره نقدینگی است. Lido 88.55 درصد از کل اتر موجود در این پروتکل ها را فرمان می دهد.

به عنوان یک پروکسی برای ارزیابی پروتکل ها، مقدار اتر را در نظر بگیرید. باز هم متوجه شدیم که نسبت بازار لیدو به سهام اتر رقابتی ترین است.

نقطه ضعف اقتصاد توکن پروژه این است که LDO ها نشانه های حاکمیتی هستند. به مالکان سهمی از بازده یا کارمزد تولید شده نمی دهد. علاوه بر این، این توکن تا ماه می سال جاری دارای تورم اضافی از بازگشایی توکن برای سرمایه گذاران است.

از نظر فنی، توکن LDO با خرید سنگین از مقاومت کوتاه مدت در حدود ۱.۱۷ دلار بالاتر رفته است. گاوها احتمالاً از هیاهوهای پیرامون ارتقاء شانگهای برای هدف گذاری ۱.۸۰ دلار استفاده خواهند کرد.

این توکن پس از افزایش قیمت ۲۶ درصدی اخیر از ۱ ژانویه در بازار آتی به شدت کوتاه بوده است. نرخ های تامین مالی سوآپ دائمی LDO به شدت منفی شده است، با یک فشردن کوتاه که منجر به روند صعودی بیشتر می شود. ما یک فرصت را ارائه می دهیم. پشتیبانی فعلی سطوح LDO 1.17 دلار و ۱ دلار است.

استخر موشک (RPL)

Rocket Pool شبیه لیدو است اما کوچکتر. نسبت بازار پلتفرم به اتر سهامدار ۵ برابر لیدو است، بنابراین می تواند گران باشد.

با این وجود، توکن های RPL دارای ابزارهای اضافی فراتر از حاکمیت به عنوان توکن های بیمه برای کاربران هستند.

بالاترین قیمت RPL اتریوم ادغام سپتامبر ۲۰۲۱ ۳۴.۳۰ دلار بود. از ابتدای سال ۲۰۲۳، قیمت آن ۱۰ درصد افزایش یافته است، آخرین معامله در ۲۲.۴۰ دلار بود. اگر خریداران موفق به ایجاد پشتیبانی بالاتر از سطح ۲۰ دلار شوند، RPL می تواند به بالاترین سطح سال گذشته ۳۰ دلار برسد که قبل و بعد از ادغام اتریوم به دست آمده بود.

مچ پا (ANKR)

Ankr یک ارائهدهنده زیرساخت بلاک چین است که نقاط پایانی API را ارائه میکند و گرههای RPC را علاوه بر راهحلهای سهامداری اجرا میکند. مانند LDO ها، ANKR ها فقط برای اهداف حکومتی استفاده می شوند.

قیمت توکن طی چند روز گذشته نسبتا ثابت باقی مانده است. نسبت ارزش بازار آنکر به اتر سهامدار در سطح بالایی قرار دارد، همتراز با Rocket Pool که یک علامت منفی است.

با این حال، اگر تبلیغات در مورد ارتقاء شانگهای ایجاد شود، ANKR می تواند در آگوست ۲۰۲۱ به ۰.۰۵ دلار برسد. سطح شکست اخیر ۰.۰۳ دلار به عنوان یک مقاومت برای خریداران عمل خواهد کرد. این توکن در حال حاضر حدود ۰.۰۱۵ دلار معامله می شود.

Stakewise (SWISE)

Stakewise بالاترین بازده سهام را با ۴.۴۳% ارائه می دهد. توکن حاکمیتی آن نسبت به RPL و ANKR نسبت بازار نسبتاً پایینتری به اتر سهامدار دارد و از RPL و ANKR ارزانتر است.

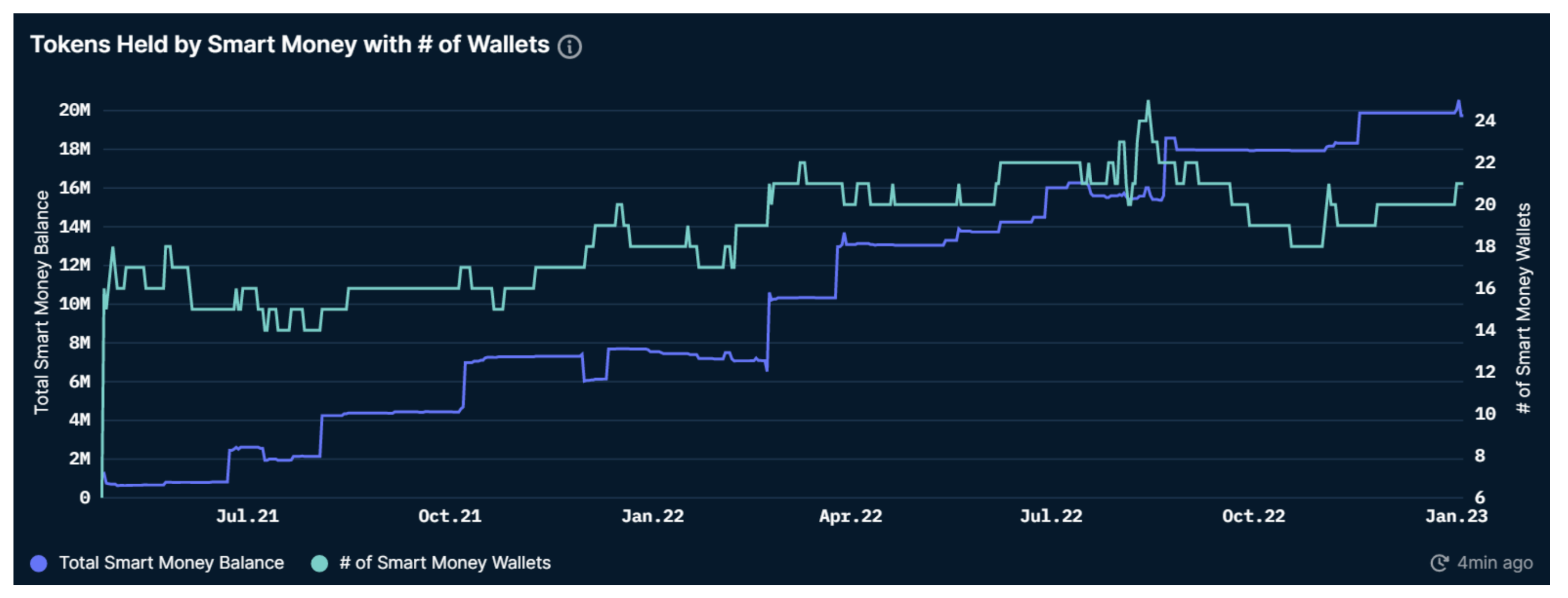

با این حال، توزیع توکن در برابر سرمایه گذاران فردی و تیم های موسس که ۴۶.۹٪ از کل عرضه SWISE را تشکیل می دهند، منحرف است. بر اساس داده های نانسن، کیف پول هایی که به عنوان «پول هوشمند» شناخته می شوند، از آوریل ۲۰۲۱ به آرامی SWISE انباشته شده اند.

ادغام اتریوم SWISE به بالاترین سطح ۰.۲۳ دلار رسیده است و می تواند هدفی برای خریداران باشد. پشتیبانی نزدیک به پایین ترین سطح ۲۰۲۲ یعنی ۰.۰۷ دلار است.

سهام اشتراکی با پرچم قرمز نشان داده شد زیرا پروتکل مشکوک به سوء استفاده از خودی بود و قیمت توکن در ژوئن ۲۰۲۱ ۹۵ درصد کاهش یافت. بازده بالای سهام مشترک در مقایسه با سایرین نیز یک جزئیات شگفتانگیز است. از. در همین حال، Cream Finance خدمات اشتراک اتر خود را متوقف کرده است.

ارتقای آتی اتریوم شانگهای فرصتی برای رشد فضای ذخیرهسازی مایعات فراهم میکند. Lido DAO با قیمت بهینه بازار، پیشرو واضح در این زمینه است. کاهش ریسک سهام ETH و هیاهوی پیرامون این رویداد می تواند منجر به یک سری سود شود که قیمت LDO ها و سایر پروتکل های سهامداری مایع را به بالاترین سطح ادغام سال گذشته بازگرداند.

دیدگاهها، افکار و نظرات بیان شده در اینجا فقط متعلق به نویسندگان است و لزوماً منعکسکننده یا بیانگر دیدگاهها یا نظرات Cointelegraph نیست.

این مقاله حاوی توصیه یا توصیه های سرمایه گذاری نیست. همه اقدامات سرمایه گذاری و معاملاتی مستلزم ریسک هستند و خوانندگان باید هنگام تصمیم گیری تحقیقات خود را انجام دهند.

نویسنده: Nivesh Rustgi