روند گزینه های اتر قبل از ETF منعکس کننده بیت کوین به جز یک تفاوت مهم است.

صندوق قابل معامله در ایالات متحده (ETF) که مستقیماً در اتر (ETH) سرمایه گذاری می کند. انتظار می رود که معاملات آن از اواسط جولای آغاز شود.

قبل از راه اندازی روند بازار گزینه های اتر در Deribit دقیقاً منعکس کننده احساسات بازار گزینه های بیت کوین (BTC) است حتی قبل از اینکه ETF BTC شش ماه پیش ظاهر شود. به جز یک تفاوت مهم که ممکن است برای معامله گران مهم باشد.

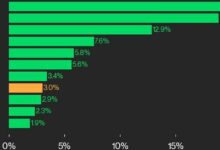

در زمان انتشار این انحراف گزینههای ۳۰ روزه اتر، که اندازهگیری میکند که یک معاملهگر چقدر حاضر است برای پرداختی که در جهت بالا یا پایین است، پرداخت کند. طبق گفته Amberdata، حدود ۳٪ است.

مقدار مثبت نشان دهنده تمایل به پرداخت بیشتر نسبت به گزینه خرید است. این به خریداران یک پرداخت نامتقارن رو به بالا در چهار هفته آینده ارائه می دهد. اختیار خرید به دارنده این حق را می دهد که دارایی پایه را با قیمتی از پیش تعیین شده در یک بازه زمانی مشخص خریداری کند. و یک شرط صعودی محسوب می شود گزینه های فروش یک شرط نزولی در نظر گرفته می شود.

تماسهای اتر که در شش ماه آینده منقضی میشوند، در مقایسه با فروش، با قیمت بالاتری معامله میشوند. با انحراف تقریباً ۵ درصد

به عبارت دیگر معامله گران از گزینه هایی برای قرار دادن اتر در قدرت قبل از راه اندازی ETF و طی شش ماه آینده استفاده می کنند. معامله گران از استراتژی مشابهی حدود دو هفته قبل از شروع معاملات ETF BTC در ۱۱ ژانویه استفاده کردند. در اوایل ژانویه، انحرافات ۳۰ روزه و ۱۸۰ روزه BTC به ترتیب تقریباً ۳.۵% و ۵% بود.

موقعیت صعودی در بازار اتر مطابق با انتظاراتی است که ETF های اتر، که به سرمایه گذاران اجازه می دهد تا در معرض دارایی ها قرار بگیرند بدون اینکه آنها را در اختیار داشته باشند، نیازهای مؤسسات بزرگ چند میلیارد دلاری را باز خواهد کرد. به گفته سرمایهگذاران Farside، صندوقهای ETF BTC تا به امروز بیش از ۱۴ میلیارد دلار جریان خالص جذب کردهاند.

راه اندازی آینده ETF های ETH احتمالاً تأثیر بیشتری بر ETH خواهد داشت زیرا سرمایه گذاران جدید را جذب می کند. شرکت تحلیلی IntoTheBlock در آخرین نسخه هفته خود گفت: از آنجایی که عرضه ETH اغلب در میان بازیگران بلندمدت متمرکز است، اگر جریان ورودی به بیت کوین بزرگ باشد، می تواند تأثیر قابل توجهی داشته باشد

گزینه های ۳۰ روزه بیت کوین در ۱۰ ژانویه نزولی شدند که نشان دهنده روند جدیدی در فروش مبتنی بر واقعیت است. این سیگنالی است که معامله گران در حال آماده شدن برای اصلاح کوتاه مدت پس از راه اندازی ETF هستند.

قیمت بیتکوین تا ۲۳ ژانویه بیش از ۱۵ درصد کاهش یافت و پایینترین قیمت خود را به زیر ۴۰۰۰۰ دلار آزمایش کرد و سپس به بالاترین سطح بالای ۷۰۰۰۰ دلار در ماه مارس رسید.

بنابراین، معاملهگران اتر ممکن است بخواهند در روزهای آینده شاهد تغییر روند نزولی احتمالی در محدوده گزینههای ۳۰ روزه باشند.

تنها تفاوت قیمت گذاری فعلی اتر در مقایسه با بیت کوین در ژانویه نشان می دهد که بازار اتر به اندازه هفت ماه قبل فعال نیست این ممکن است دلیل قیمت های پایین تر برای فروش واقعی را تضعیف کند.

انحراف هفت روزه بیت کوین نسبت به انحراف ۳۰ روزه قبل از راه اندازی ETF، سوگیری قوی تری را برای تماس ها نشان می دهد، که نشانه ای از احساسات رو به رشد یا انتظار افزایش قیمت به زودی است.

سرمایه گذاران عموماً انتظار دارند که عدم اطمینان یا نوسانات بیشتری در آینده دور در مقایسه با کوتاه مدت وجود داشته باشد. این تضمین می کند که انحرافات با مدت زمان طولانی تر نسبت به انحرافات با مدت زمان کوتاه تر، بازده بیشتری دارند. این مورد در مورد بازار اتر نیز مشابه است. انحراف ۷ روزه کمتر از انحراف ۳۰ روزه باقی می ماند که نشان دهنده یک سوگیری نسبتا قابل اندازه گیری به سمت بالا است.

توجه داشته باشید که حال و هوای کلی بازار نسبت به اواخر سال ۲۰۲۳ و اوایل ژانویه از ۴۰۰۰ دلار به ۳۳۵۰ دلار کاهش یافته است. در سه ماهه اول نتوانست با افزایش بیت کوین به بالاترین حد خود همراه شود.

این ممکن است به این دلیل باشد که بسیاری از تحلیلگران مطمئن نیستند که آیا تقاضا برای ETF های اتر با معیار تعیین شده توسط ETF های بیت کوین مطابقت دارد یا خیر. تحلیلگران جی پی مورگان به رهبری نیکولاس پانیگیرتزوگلو در ماه می گفت که «بیت کوین مزیت دارد. ممکن است با تایید ETFها، تقاضای کلی برای دارایی های دیجیتال را کاهش دهد.

به گفته ایلان سولوت، رئیس مشترک دارایی های دیجیتال در Marex Solutions، این چشم انداز بدبینانه می تواند منجر به عملکرد بهتر اتر شود.

«شیوع نگرش های منفی یک عامل کلیدی در عملکرد بهتر از اهداف است. همین امر در مورد استراتژی های فروش خبری نیز صادق است. بسیاری تلاش خواهند کرد تا ETF بیت کوین را کپی کنند،” Solot در ایمیلی گفت.

“با این حال من می ترسم که پیش بینی های جریان ورودی بزرگ در مقایسه با ارقام ETF BTC اغراق آمیز باشد (مثلاً “ETH 20٪ از جریان های ورودی را به ETF BTC جذب می کند”) شیوع معاملات دلتا خنثی. [carry trades] این می تواند مقایسه ها را گیج کند و تأثیر بالقوه قیمت را بیش از حد برآورد کند.

صندوق قابل معامله در ایالات متحده (ETF) که مستقیماً در اتر (ETH) سرمایه گذاری می کند. انتظار می رود که معاملات آن از اواسط جولای آغاز شود.

قبل از راه اندازی روند بازار گزینه های اتر در Deribit دقیقاً منعکس کننده احساسات بازار گزینه های بیت کوین (BTC) است حتی قبل از اینکه ETF BTC شش ماه پیش ظاهر شود. به جز یک تفاوت مهم که ممکن است برای معامله گران مهم باشد.

در زمان انتشار این انحراف گزینههای ۳۰ روزه اتر، که اندازهگیری میکند که یک معاملهگر چقدر حاضر است برای پرداختی که در جهت بالا یا پایین است، پرداخت کند. طبق گفته Amberdata، حدود ۳٪ است.

مقدار مثبت نشان دهنده تمایل به پرداخت بیشتر نسبت به گزینه خرید است. این به خریداران یک پرداخت نامتقارن رو به بالا در چهار هفته آینده ارائه می دهد. اختیار خرید به دارنده این حق را می دهد که دارایی پایه را با قیمتی از پیش تعیین شده در یک بازه زمانی مشخص خریداری کند. و یک شرط صعودی محسوب می شود گزینه های فروش یک شرط نزولی در نظر گرفته می شود.

تماسهای اتر که در شش ماه آینده منقضی میشوند، در مقایسه با فروش، با قیمت بالاتری معامله میشوند. با انحراف تقریباً ۵ درصد

به عبارت دیگر معامله گران از گزینه هایی برای قرار دادن اتر در قدرت قبل از راه اندازی ETF و طی شش ماه آینده استفاده می کنند. معامله گران از استراتژی مشابهی حدود دو هفته قبل از شروع معاملات ETF BTC در ۱۱ ژانویه استفاده کردند. در اوایل ژانویه، انحرافات ۳۰ روزه و ۱۸۰ روزه BTC به ترتیب تقریباً ۳.۵% و ۵% بود.

موقعیت صعودی در بازار اتر مطابق با انتظاراتی است که ETF های اتر، که به سرمایه گذاران اجازه می دهد تا در معرض دارایی ها قرار بگیرند بدون اینکه آنها را در اختیار داشته باشند، نیازهای مؤسسات بزرگ چند میلیارد دلاری را باز خواهد کرد. به گفته سرمایهگذاران Farside، صندوقهای ETF BTC تا به امروز بیش از ۱۴ میلیارد دلار جریان خالص جذب کردهاند.

راه اندازی آینده ETF های ETH احتمالاً تأثیر بیشتری بر ETH خواهد داشت زیرا سرمایه گذاران جدید را جذب می کند. شرکت تحلیلی IntoTheBlock در آخرین نسخه هفته خود گفت: از آنجایی که عرضه ETH اغلب در میان بازیگران بلندمدت متمرکز است، اگر جریان ورودی به بیت کوین بزرگ باشد، می تواند تأثیر قابل توجهی داشته باشد

گزینه های ۳۰ روزه بیت کوین در ۱۰ ژانویه نزولی شدند که نشان دهنده روند جدیدی در فروش مبتنی بر واقعیت است. این سیگنالی است که معامله گران در حال آماده شدن برای اصلاح کوتاه مدت پس از راه اندازی ETF هستند.

قیمت بیتکوین تا ۲۳ ژانویه بیش از ۱۵ درصد کاهش یافت و پایینترین قیمت خود را به زیر ۴۰۰۰۰ دلار آزمایش کرد و سپس به بالاترین سطح بالای ۷۰۰۰۰ دلار در ماه مارس رسید.

بنابراین، معاملهگران اتر ممکن است بخواهند در روزهای آینده شاهد تغییر روند نزولی احتمالی در محدوده گزینههای ۳۰ روزه باشند.

تنها تفاوت قیمت گذاری فعلی اتر در مقایسه با بیت کوین در ژانویه نشان می دهد که بازار اتر به اندازه هفت ماه قبل فعال نیست این ممکن است دلیل قیمت های پایین تر برای فروش واقعی را تضعیف کند.

انحراف هفت روزه بیت کوین نسبت به انحراف ۳۰ روزه قبل از راه اندازی ETF، سوگیری قوی تری را برای تماس ها نشان می دهد، که نشانه ای از احساسات رو به رشد یا انتظار افزایش قیمت به زودی است.

سرمایه گذاران عموماً انتظار دارند که عدم اطمینان یا نوسانات بیشتری در آینده دور در مقایسه با کوتاه مدت وجود داشته باشد. این تضمین می کند که انحرافات با مدت زمان طولانی تر نسبت به انحرافات با مدت زمان کوتاه تر، بازده بیشتری دارند. این مورد در مورد بازار اتر نیز مشابه است. انحراف ۷ روزه کمتر از انحراف ۳۰ روزه باقی می ماند که نشان دهنده یک سوگیری نسبتا قابل اندازه گیری به سمت بالا است.

توجه داشته باشید که حال و هوای کلی بازار نسبت به اواخر سال ۲۰۲۳ و اوایل ژانویه از ۴۰۰۰ دلار به ۳۳۵۰ دلار کاهش یافته است. در سه ماهه اول نتوانست با افزایش بیت کوین به بالاترین حد خود همراه شود.

این ممکن است به این دلیل باشد که بسیاری از تحلیلگران مطمئن نیستند که آیا تقاضا برای ETF های اتر با معیار تعیین شده توسط ETF های بیت کوین مطابقت دارد یا خیر. تحلیلگران جی پی مورگان به رهبری نیکولاس پانیگیرتزوگلو در ماه می گفت که «بیت کوین مزیت دارد. ممکن است با تایید ETFها، تقاضای کلی برای دارایی های دیجیتال را کاهش دهد.

به گفته ایلان سولوت، رئیس مشترک دارایی های دیجیتال در Marex Solutions، این چشم انداز بدبینانه می تواند منجر به عملکرد بهتر اتر شود.

«شیوع نگرش های منفی یک عامل کلیدی در عملکرد بهتر از اهداف است. همین امر در مورد استراتژی های فروش خبری نیز صادق است. بسیاری تلاش خواهند کرد تا ETF بیت کوین را کپی کنند،” Solot در ایمیلی گفت.

“با این حال من می ترسم که پیش بینی های جریان ورودی بزرگ در مقایسه با ارقام ETF BTC اغراق آمیز باشد (مثلاً “ETH 20٪ از جریان های ورودی را به ETF BTC جذب می کند”) شیوع معاملات دلتا خنثی. [carry trades] این می تواند مقایسه ها را گیج کند و تأثیر بالقوه قیمت را بیش از حد برآورد کند.

منبع: https://www.coindesk.com/markets/2024/07/03/pre-etf-ether-options-trend-mirrors-btc-except-for-one-key-difference/